Pokud jste občanem Spojených států, tento stručný přehled vám poskytne klíčové informace o daňových povinnostech souvisejících s kryptoměnami.

Americký daňový úřad (IRS) klasifikuje veškeré transakce s kryptoměnami, které vedou k zisku nebo ztrátě, jako zdanitelné události. To znamená, že vaše aktivity s kryptoměnami, jako je prodej, těžba, staking nebo směna, jsou pod dohledem daňového úřadu.

Je tedy vaší zodpovědností nahlásit jakýkoli zisk i ztrátu a řádně podat daňové přiznání.

Než se ponoříme do detailů, je důležité si uvědomit následující:

Důležité upozornění: Nejsme odborníci na daně a následující informace nelze považovat za daňové poradenství. Pro správné nahlášení daní z kryptoměn se obraťte na IRS nebo certifikovaného daňového poradce.

S tímto upozorněním můžeme přejít k hlavnímu obsahu.

9. ledna 2009 nám Satoshi Nakamoto představil bitcoin. Stejně jako u mnoha nových technologií, i k této digitální měně byli lidé zpočátku skeptičtí a často se posmívali jejím zastáncům.

První nákup za kryptoměnu se uskutečnil 22. května 2010, kdy byly dvě pizzy koupeny za neuvěřitelných 10 000 bitcoinů. Tato událost oslavila kryptokomunitu a 22. květen je od té doby znám jako Den bitcoinové pizzy, který symbolizuje vstup digitálních měn do současného finančního systému.

O deset let později jsou kryptoměny již běžnou součástí finančního světa.

Navzdory své volatilitě a občasným podvodům, které otřásají kryptosvětem, je jejich rozšíření obrovské. V roce 2023 se počet uživatelů kryptoměn odhaduje na více než 420 milionů.

Přirozeným důsledkem tohoto růstu je zájem daňových orgánů o získání svého „spravedlivého“ podílu. 🙄

Pojďme se tedy podívat, jak se zdaňují zisky z kryptoměn, a uvedeme si několik příkladů pro lepší pochopení.

Začneme?

Zdanění kryptoměn

Jak již bylo zmíněno, očekává se, že budete hlásit veškeré transakce s kryptoměnami, ať už vedou k zisku nebo ztrátě.

Pro větší přehlednost rozdělil IRS tyto transakce do dvou základních kategorií:

- Krátkodobé kapitálové zisky: Týkají se kryptoměn, které jsou prodány do jednoho roku od nákupu. Zisky z těchto transakcí se považují za běžný příjem a jsou zdaněny dle federálních daňových sazeb.

- Dlouhodobé kapitálové zisky: Vznikají při prodeji kryptoměn držených déle než jeden rok. Tyto zisky se zdaňují dle specifických sazeb pro kapitálové zisky.

Váš příjem z kryptoměn tak podléhá různým daňovým sazbám, jak je uvedeno níže.

#1. Krátkodobé kapitálové zisky

Jak již bylo řečeno, zisky z kryptoměnových transakcí realizovaných do jednoho roku se přičítají k vašemu celkovému příjmu a jsou zdaněny dle příslušných daňových sazeb IRS:

| Daňové sazby | Svobodní podávající | Manželé podávající společně nebo kvalifikovaní pozůstalí manželé | Samostatní manželé | Hlava domácnosti |

| 10% | 0 až 11 000 $ | 0 až 22 000 $ | 0 až 11 000 $ | 0 až 15 700 $ |

| 12% | 11 001 až 44 725 $ | 22 001 až 89 450 $ | 11 001 až 44 725 $ | 15 701 až 59 850 $ |

| 22% | 44 726 až 95 375 $ | 89 451 až 190 750 $ | 44 726 až 95 375 $ | 59 851 až 121 400 $ |

| 24% | 95 376 až 182 100 $ | 190 751 až 364 200 $ | 95 376 až 182 100 $ | 121 401 až 231 250 $ |

| 32% | 182 101 až 231 250 $ | 364 201 až 462 500 $ | 182 101 až 231 250 $ | 231 251 až 294 250 $ |

| 35% | 231 251 až 578 125 $ | 462 501 až 693 750 $ | 231 251 až 346 875 $ | 294 251 až 578 125 $ |

| 37% | 578 126 $ a více | 693 751 $ a více | 346 876 $ a více | 578 126 $ a více |

Zdroj: Daňové pásma IRS

Nyní se podívejme na několik příkladů.

Pro zjednodušení se zaměříme pouze na federální daně a budeme předpokládat, že daňový poplatník (mladší 65 let) je svobodný, jehož příjmy z kryptoměn jsou jediným zdrojem příjmu. Navíc nebudeme brát v úvahu žádné slevy, odpočty, transakční poplatky atd.

Příklad 1: John koupil 100 GTH za 1600 USD a všechny prodal, když jejich cena po několika měsících vzrostla na 1850 USD.

Řešení: Jedná se o jednoduchý případ zahrnující jediné aktivum a jedinou zdanitelnou událost.

Nejprve vypočítáme celkový zdanitelný příjem.

Zdanitelný příjem = (1850 – 1600 USD) * 100

= 25 000 $

Celková daň = 10 % z 11 000 $ + 12 % z (25 000 – 11 000 $)

= 1 100 $ + 1 680 $

= 2 780 USD

To byl nejjednodušší případ, kdy daňový poplatník investoval do aktiva a prodal ho ve stejném roce. Je důležité si zaznamenávat každou transakci a související náklady pro pozdější výpočty.

Příklad 2: Melissa koupila 100 GTH za 1600 $ za kus. Následně vyměnila 50 GTH v hodnotě 1800 $ za kus za 360 VNB v hodnotě 250 $ za kus. Nakonec všechny coiny prodala, když GTH a VNB měly hodnotu 1900 $, respektive 235 $.

Řešení: Nejprve si ujasníme zdanitelné události.

Za prvé: Výměna GTH za VNB. Melissa koupila GTH za 1600 $ a vyměnila je, když jejich cena vzrostla na 1800 $, za VNB o tržní hodnotě 250 $ za coin.

IRS považuje směnu za akt prodeje, po kterém následuje nákup. I když je nákup bez daně, prodej GTH za kryptoměny nebo fiat peníze podléhá dani a počítá se jako zdanitelná událost.

Za druhé: Prodej zbývajících 50 GTH za 1900 $ za kus.

Za třetí: Prodej 360 VNB za 235 $ za kus.

Celkem tedy dochází ke třem zdanitelným událostem.

Zdanitelný příjem = (1800 – 1600 USD) * 50 + (1900 – 1600 USD) * 50 + [($ 235 – $ 250) * 360 nebo $ 3 000, podle toho, co je nižší]

= 10 000 $ + 15 000 $ – 3 000 $

= 22 000 $

**Ačkoli skutečná ztráta byla 5 400 USD, nelze za daňový rok nárokovat více než 3 000 USD. Zbytek (2 400 USD) však může být využit ke kompenzaci zisků v následujících letech.

Celková daň = 10 % z 11 000 $ + 12 % z (22 000 – 11 000 $)

= 1 100 $ + 1 320 $

= 2 420 USD

Viděli jsme, jak Melissa vyměnila polovinu svých GTH za VNB a později vše rozprodala. Celkově měla smíšené výsledky, s výnosy u GTH a ztrátami u VNB.

Je důležité si uvědomit, že i ztráty mohou snížit vaše celkové daňové povinnosti.

Myslím, že už máte základní představu o zdanění krátkodobých kapitálových zisků. Vše nahlaste, počítejte s tím jako s běžným příjmem a můžete podat daňové přiznání.

Můžete však snížit své daňové zatížení zaměřením se na dlouhodobé investice, pokud jste schopni zvládat volatilitu kryptoměn.

#2. Dlouhodobé kapitálové zisky

Dlouhodobý zisk znamená držení déle než jeden rok. V důsledku toho se mění i daňová pásma:

| Daňové sazby | Svobodní podávající | Manželé podávající společně nebo kvalifikovaní pozůstalí manželé | Samostatní manželé | Hlava domácnosti |

| 0% | 0-41 675 $ | 0-83 350 $ | 0-41 675 $ | 0-55 800 $ |

| 15% | 41 676 – 458 350 $ | 83 351 – 517 200 $ | 41 676 – 258 600 $ | 55 801 – 488 500 $ |

| 20% | 458 351 $ a více | 517 201 $ a více | 258 601 $ a více | 488 501 $ a více |

Zdroj: IRS Capital Gains

Vidíte, jen držení kryptoměn déle než rok vám může pomoci ušetřit na daních. Je však důležité si uvědomit, že i dlouhodobé investice do kryptoměn mohou být rizikové kvůli jejich volatilitě.

Podívejme se na několik dalších příkladů, tentokrát s ohledem na příjem z těžby kryptoměn. Pro následující příklady přidáme další předpoklad, že krátkodobé a kapitálové daňové sazby zůstávají v čase stejné.

Příklad 3: Kyle vytěžil šest Chitcoinů (CTC), každý v hodnotě 19 000 $. Okamžitě vyměnil jeden CTC za 3800 Koldabotů (KOT). Po dvou letech Kyle zlikvidoval celé své portfolio, když CTC a KOT měly hodnotu 22 000 $, respektive 6 $.

Řešení: Důležité je, že daně z kryptoměn budou placeny ve dvou částech, které odpovídají třem zdanitelným událostem.

Vzhledem k tomu, že IRS považuje těžbu za příjem, šest CTC se přímo přičítá k Kylovu příjmu (krátkodobé zisky). Kromě toho vypočítáme dlouhodobé daně za jeho finální prodej pěti CTC a 3800 KOT.

Výpočty daně tedy rozdělíme do dvou částí.

a) Krátkodobé daně splatné ve stejném roce:

Zdanitelný příjem: 6 * 19 000 $ = 114 000 $

Budete tedy platit daně ze 114 000 $?

Ne. Naštěstí to bude mnohem méně vzhledem k různým odpočtům, které můžete uplatnit, včetně odpočtů za těžební zařízení, nemovitosti, elektřinu atd. Kromě toho váš status, zda jste nadšenec, nebo profesionální těžař, přináší specifické podmínky pro sledování konečného zdanitelného příjmu.

Pojďme však dále, protože příklady bereme tak, jak jsou a bez odpočtů, slev atd.

Celková krátkodobá daň = 10 % z 11 000 $ + 12 % z (44 725 – 11 000 $) + 22 % z (95 375 – 44 725 $) + 24 % z (114 000 – 95 375 $)

= 20 760 USD

b) Dlouhodobé daně splatné po prodeji:

Tato částka bude zaplacena za zisky, které Kyle dosáhl na CTC a KOT od jejich pořízení před dvěma lety.

Zdanitelný příjem = (22 000 USD – 19 000 USD) * 5 + (6 – 5 USD) * 3 800

= 18 800 USD

Vzhledem k tomu, že tato částka spadá do nejnižšího daňového pásma (méně než 41 675 $), nevztahuje se na ni žádná dlouhodobá daň z kapitálových zisků.

Vidíte, to je výhoda dlouhodobých investic.

Z toho vyplývá, že Kyle zaplatí 20 760 USD ve stejném roce, kdy těžil CTC, jako krátkodobou daň, a je osvobozen od jakékoli dlouhodobé daňové povinnosti.

Poznámka: Další zdanitelnou událostí mohla být směna jednoho CTC za 3 800 KOT. Protože však směna proběhla bezprostředně po těžbě, nevznikl žádný zisk.

Už se vám z toho netočí hlava? Protože ruční výpočty daní jsou náročné a hrozí chyby, zvláště pokud máte mnoho transakcí za měsíc.

Jak například vypočítáte krátkodobou nebo dlouhodobou daň, pokud prodáte dvě ze tří BTC, které jste všechny nakoupili za různé ceny? Zde vstupují do hry účetní metody – LIFO, FIFO, HIFO nebo Specific ID.

Kromě běžných transakcí, IRS také zachází s airdropy a kryptoměnami získanými z hard forků jako s příjmem, který musí každý nahlásit. A existuje mnoho dalších faktorů, které lze snadno přehlédnout, což vede k nesprávným výpočtům a chybnému vykazování.

Kryptoměnové daňové kalkulačky

Proto doporučujeme obchodníkům využívat kryptoměnové daňové kalkulačky uvedené níže.

#1. CoinLedger

CoinLedger je prémiová daňová kalkulačka pro kryptoměny s funkcemi, které vám usnadní správu vašich kryptoměnových transakcí.

Funkce:

- Sledování portfolia

- Podpora více než 10 000 kryptoměn

- Neomezená synchronizace s burzami

- Podpora DeFi

- FIFO, LIFO a HIFO

- Sklízení daňových ztrát

U CoinLedger se můžete bezplatně zaregistrovat, importovat všechny transakce, zobrazit kapitálové zisky/ztráty a sledovat svá portfolia. Pouze stahování a kontrola kompletních daňových výkazů vyžaduje předplatné.

Kromě toho se CoinLedger snadno integruje s daňovým softwarem, jako je TurboTax Online, TurboTax Desktop, TaxACT atd. Získáte také přístup k daňovým zprávám, včetně formuláře IRS 8949, přehledu kapitálových zisků, pozic na konci roku atd.

Prémiové plány CoinLedger si můžete vyzkoušet bez rizika, protože na všechny se vztahuje 14denní záruka vrácení peněz.

#2. Accointing

Výhodou Accointingu je bezplatná verze, která je k dispozici až pro 25 transakcí. Nabízí srovnatelné funkce a omezení pro vykazování maximálně 50 000 transakcí na portfolio.

Funkce:

- Sledování portfolia

- Podpora pro více než 20 000 kryptoměn

- Vlastní upozornění na cenu

- Segmentace portfolia

- Sdílení na sociálních sítích

- FIFO, LIFO a HIFO

- Podpora NFT

Kromě těchto standardních funkcí můžete využít i nástroj Accointing pro analýzu sentimentu kryptotrhu. Navíc si můžete vybrat preferovanou fiat měnu, abyste mohli lépe odhadnout aktuální velikost svého portfolia.

Accointing také podporuje integraci s populárním daňovým softwarem a umožňuje manuální úpravu cenových detailů u jakékoli kryptoměny. Je také kompatibilní s ICO, airdropy, těžbou, stakingem atd., což z něj činí komplexní software pro správu kryptoměnových daní.

Celkově je Accointing vhodný pro začátečníky i pro pokročilé obchodníky. Nabízí 30denní záruku vrácení peněz, abyste si mohli vše důkladně vyzkoušet.

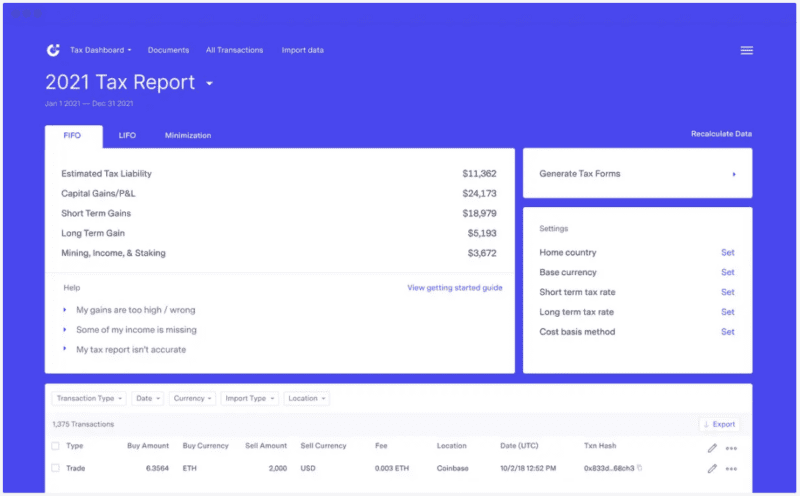

#3. TokenTax

TokenTax není jen daňový nástroj pro kryptoměny, ale funguje i jako komplexní služba daňového účetnictví pro uživatele VIP plánu.

Funkce:

- Sledování portfolia

- Podpora DeFi a NFT

- Kompatibilita s obchodováním na marži a futures

- Sklízení daňových ztrát

- Skvělé možnosti reportování

- Daňový náhled

Kromě toho TurboTax automaticky generuje daňové formuláře, které budete potřebovat při jejich podávání nebo kdekoli jinde.

Další klíčovou funkcí TurboTaxu je odsouhlasení chyb, které přesně identifikuje chybějící data a nahlášení. Navíc funguje globálně, bez ohledu na vaši polohu.

Samostatně informuje o poplatcích za plyn v síti Ethereum, příjmech z těžby a stakingu atd., což vám poskytuje důležité informace pro strategii vašich investic do kryptoměn.

Jedinou nevýhodou, kterou jsem si všiml, je absence bezplatné verze, zkušební verze nebo dokonce jakékoli politiky vrácení peněz.

Zdanění kryptoměn snadno!

Kryptoměny jsou stále relativně novou oblastí, co se týče daní, a je běžné, že některé aspekty můžete přehlédnout. To může vést k ušetření peněz, ale také k nepřesnému vykazování.

Vzhledem k množství pravidel a složitostí jsou kryptoměnové daňové nástroje jako Accointing neocenitelné. I když jsme zde zmínili jen několik z nich, na trhu existuje spousta dalších kryptoměnových daňových programů, které můžete vyzkoušet.

Přeji vám hezký den!

PS: Zde je několik průvodců od IRS, které by vás mohly zajímat: